10 ایندیکیتور یا اندیکاتور (Indicator) بسیار مهم و کاربردی

برای موفقیت در بازارهای مالی و تبدیل شدن به یک تریدر حرفه ای باید به تکنیک ها و اصول تحلیل اینگونه بازارها تسلط کافی داشته باشید. امروز در داناپ پس از بررسی مفهوم ایندیکیتور یا اندیکاتور (Indicator)، ده مورد از انواع گوناگون آن را نیز به شما معرفی خواهیم کرد.

اندیکیتور یا اندیکاتور چیست؟

اندیکاتور یک شاخص آماری محسوب می شود که برای اندازه گیری وضعیت فعلی سهام یا پیش بینی روند قیمتی آن در آینده مورد استفاده تحلیل گران بورس قرار می گیرد.

اندیکاتورها را می توان به دو دسته کلی اقتصادی (Economic) و تکنیکال (Technical) تقسیم کرد. اندیکاتور اقتصادی یک معیار آماری است که برای اندازه گیری رشد یا رکود اقتصادی در تحلیل فاندامنتال مورد استفاده قرار می گیرد.

اندیکاتور تکنیکال نیز برای پیش بینی تغییرات روند قیمتی سهام در تجزیه و تحلیل تکنیکال استفاده می شود. دسته بندی های دیگری نظیر اندیکاتور پیشرو (Leading) و تاخیری (Lagging) نیز وجود دارند، اندیکاتور پیشرو قیمت آتی سهام را پیش بینی می کند در حالی که اندیکاتور تاخیری، روند قیمتی سهام در گذشته را مورد بررسی قرار می دهد. در ادامه 10 مورد از مهم ترین اندیکاتورهای موجود را با یکدیگر مرور خواهیم کرد.

معرفی 10 اندیکاتور بسیار مهم و کاربردی

ایندیکیتورهای تجاری اگر در کنار ابزارهای مدیریت ریسک استفاده شوند تاثیرات بسیار مفیدی بر روی تحلیل و پیش بینی شما از روند قیمتی سهام خواهند داشت. بنابراین می توان از اندیکاتور در بازارهای مالی نظیر بازار فارکس (Forex)، بورس کالا و بورس سهام استفاده کرد. به عبارت دیگر معامله کنندگان می توانند با بررسی اندیکاتورها، روند و سیگنال های بازار را شناسایی کنند. بهترین ایندیکیتورهای موجود عبارتند از :

- میانگین متحرک (MA)

- میانگین متحرک نمایی (EMA)

- اسیلاتور تصادفی (Stochastic Oscillator)

- میانگین متحرک همگرا واگرا (MACD)

- باند بولینگر (Bollinger Bands)

- شاخص قدرت نسبی (RSI)

- فیبوناچی اصلاحی

- ابر ایچیموکو (Ichimoku Cloud)

- انحراف معیار

- شاخص میانگین جهت دار

در ادامه هر کدام از اندیکاتورهای ذکر شده را به طور مختصر توضیح خواهیم داد.

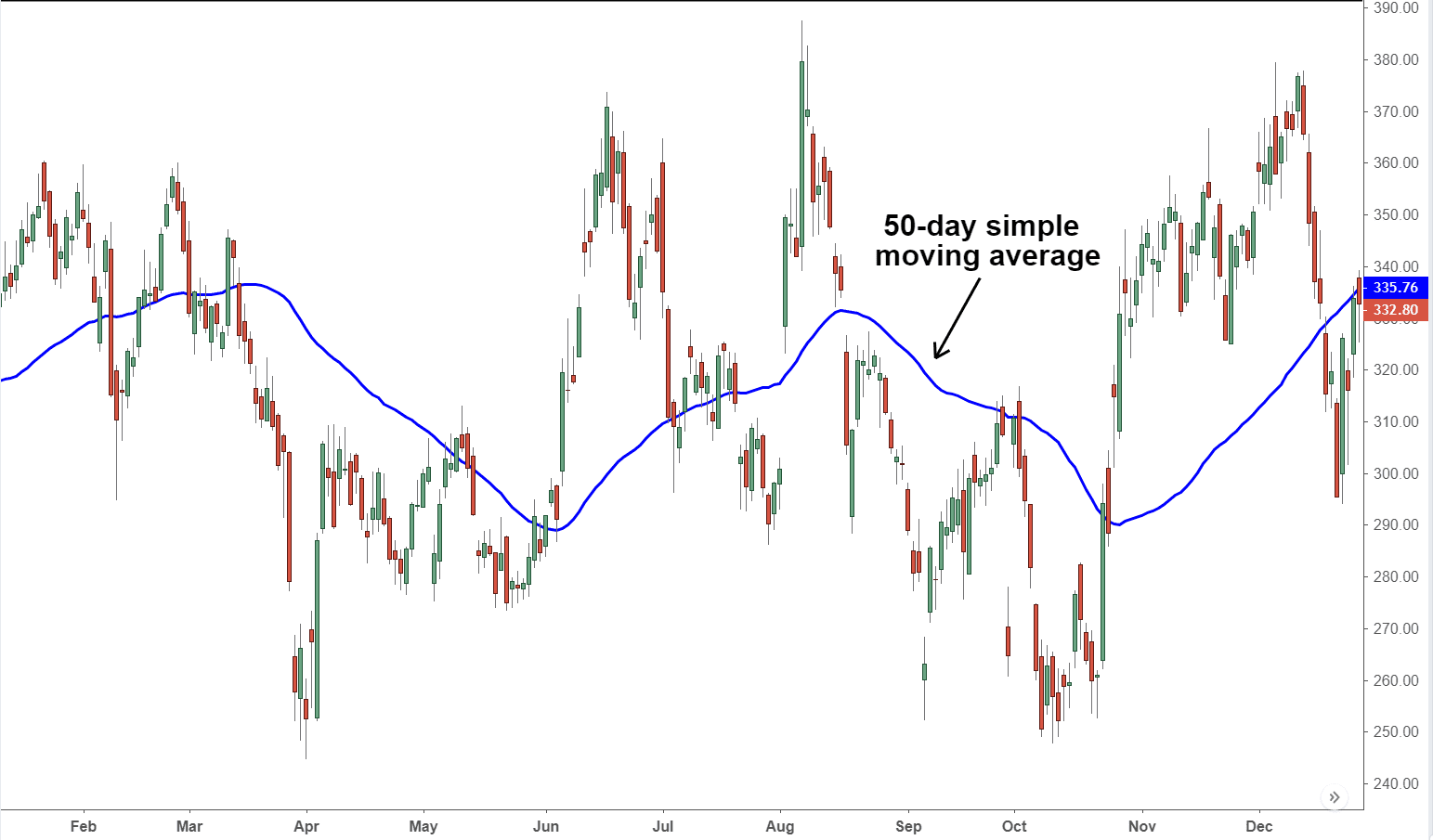

1- میانگین متحرک (MA)

اندیکاتور میانگین متحرک (Moving Average) اندیکاتوری است که با حذف نوسانات قیمتی کوتاه مدت (نویز)، امکان شناسایی جهت (صعودی یا نزولی) روند قیمت سهام را در اختیار تحلیل گران قرار می دهد. این شاخص در واقع میانگین قیمت سهام را در یک بازه زمانی مشخص محاسبه می کند. داده های استفاده شده در این ایندیکیتور بستگی به زمان اجرای آن دارد، برای مثال محاسبه یک اندیکاتور بلند مدت مستلزم جمع آوری اطلاعات در بازه زمانی 200 روزه است.

محاسبه شاخص MA به شما در مطالعه سطوح حمایت و مقاومت (Support & Resistance) قیمت یک سهم و تاریخچه بازار کمک خواهد کرد، به عبارت دیگر از طریق آن می توان تا حدودی الگوی قیمت سهام در آینده را نیز پیش بینی کرد.

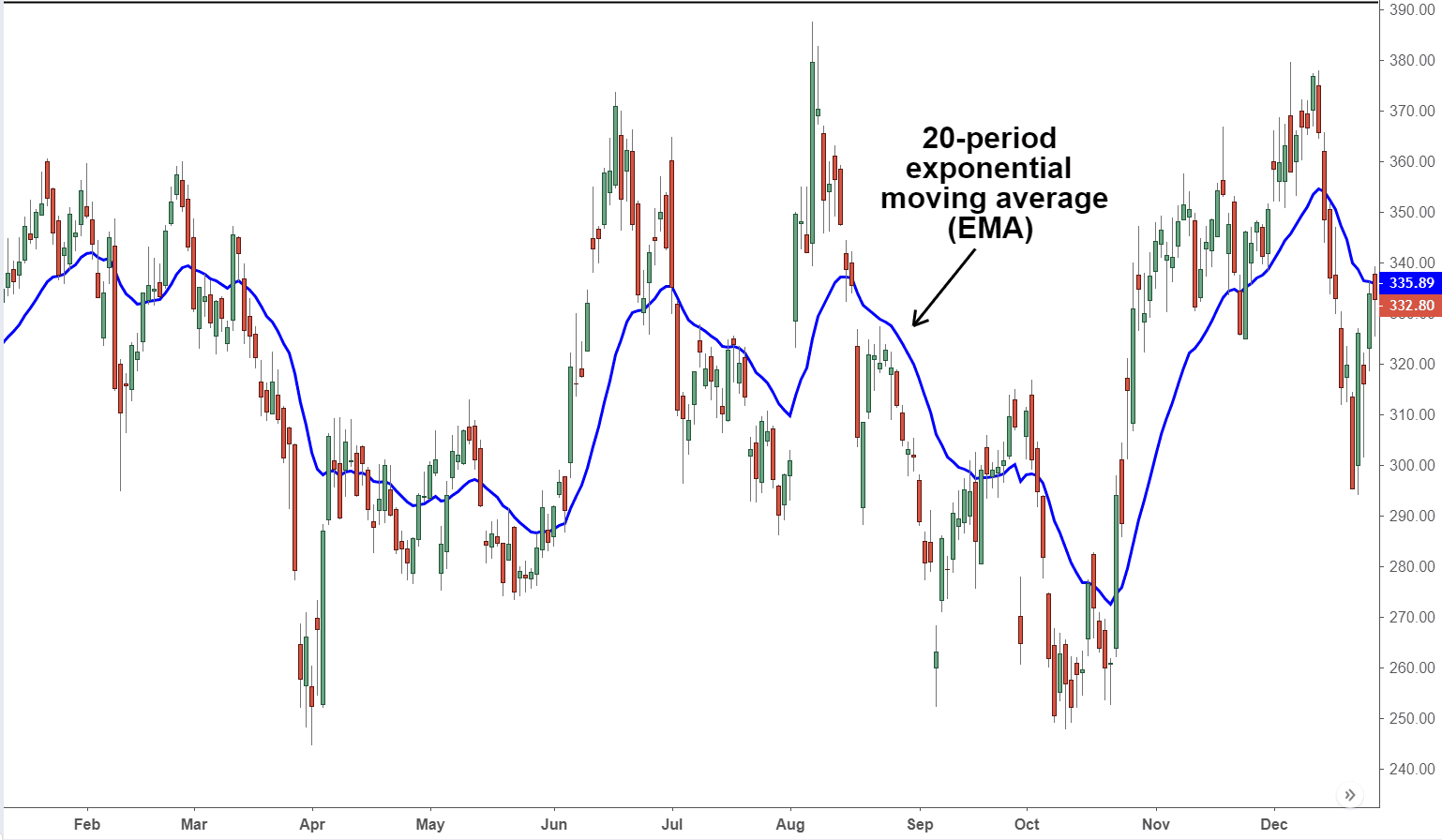

2- میانگین متحرک نمایی (EMA)

میانگین متحرک نمایی در واقع یک شاخص MA است که تمرکز خود را بر روی قیمت های اخیر می گذارد و در نتیجه به اطلاعات جدید بهتر پاسخ می دهد. استفاده همزمان این اندیکاتور با شاخص های دیگر به معامله گران کمک می کند تا تحرکات مهم بازار را شناسایی کرده و درستی آنها را مورد ارزیابی قرار دهند. برای ارزیابی نوسانات قیمتی کوتاه مدت از نسخه 12 یا 26 روزه و برای بازه طولانی از نسخه 50 یا 200 روزه این ایندیکیتور استفاده می شود.

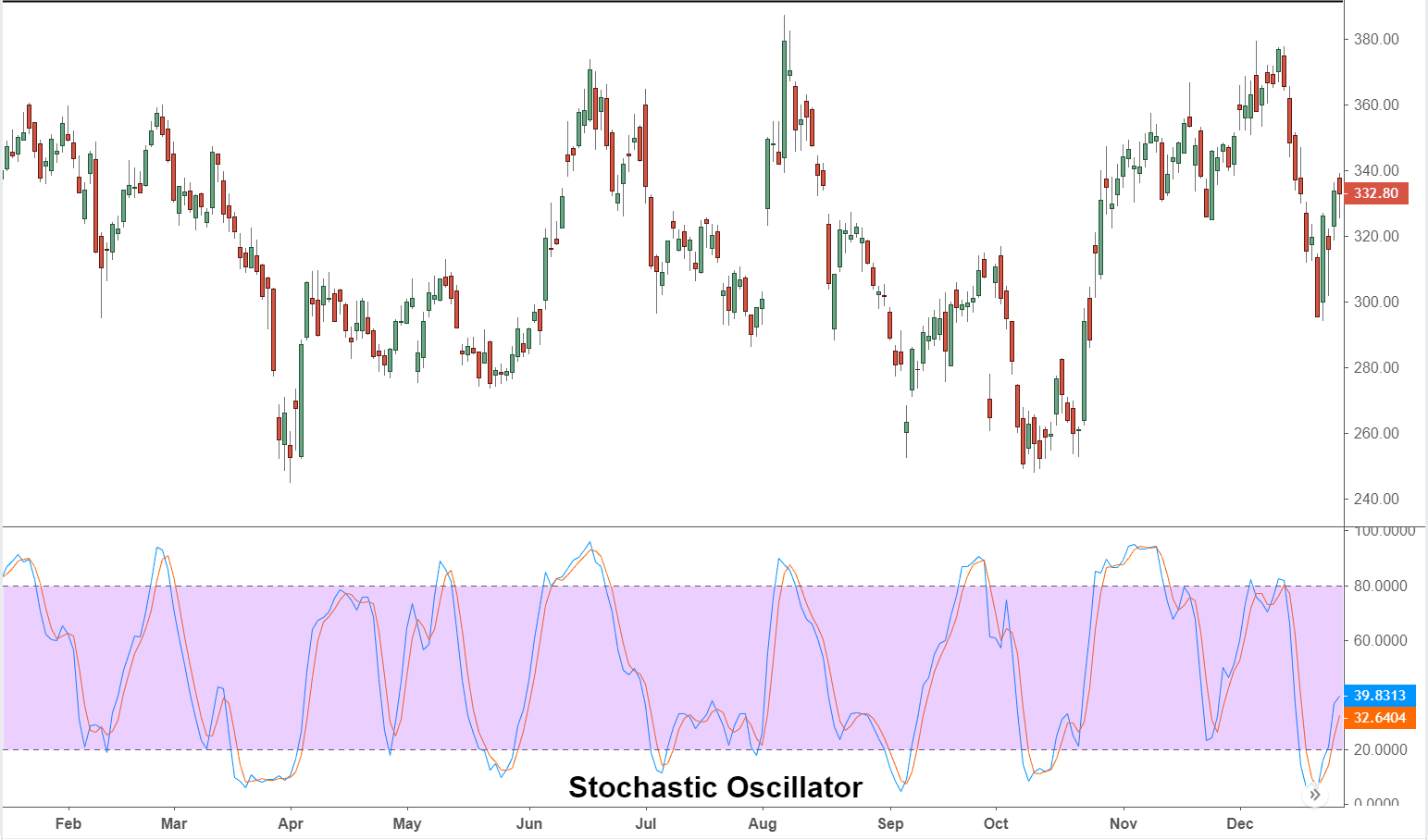

3- اسیلاتور تصادفی (Stochastic Oscillator)

اسیلاتور تصادفی یک اندیکاتور است که قیمت تمام شده یک دارایی را با بازه قیمتی آن در دوره های دیگر مقایسه می کند و برای تعیین نرخ شتاب قیمت (Momentum) و قدرت روند مورد استفاده قرار می گیرد. این اندیکاتور در مقیاس عددی بین 0 تا 100 نوسان دارد؛ اعداد زیر 20 در واقع نشان دهنده اشباع فروش (Oversold) و اعداد بالای 80 نیز نشانگر اشباع خرید (Overbought) در بازار هستند. با این حال یک روند قدرتمند همیشه اصلاح یا اوج گیری مجدد قیمت را در پی نخواهد داشت.

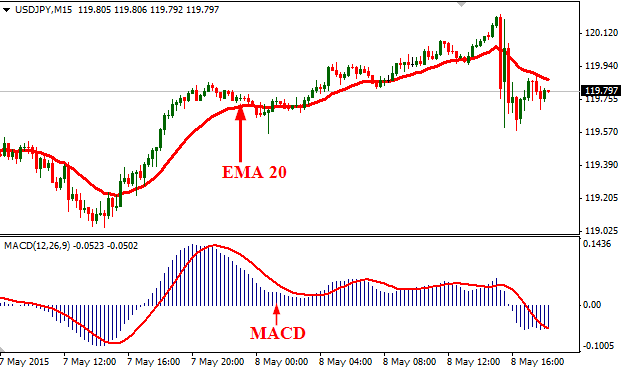

4- میانگین متحرک همگرا واگرا (MACD)

میانگین متحرک همگرا واگرا (Moving Average Convergence Divergence) ایندیکیتوری است که تغییرات قیمتی یک دارایی را از طریق مقایسه دو میانگین متحرک شناسایی می کند. اندیکاتور MACD به تریدرها کمک می کند تا فرصت های خرید و فروش موجود در نزدیکی سطوح حمایت و مقاومت را شناسایی کنند.

همگرایی (Convergence) به معنای نزدیک شدن دو میانگین متحرک به یکدیگر و واگرایی (Divergence) نشانگر دور شدن آن دو خط متحرک از یکدیگر است. اگر دو میانگین متحرک به سمت یکدیگر کشیده شوند، سیگنال کاهش قیمت صادر می شود و در صورتی که خطوط میانگین متحرک از یکدیگر دور شوند، آنگاه می توان نتیجه گرفت که نرخ سهام افزایش خواهد یافت.

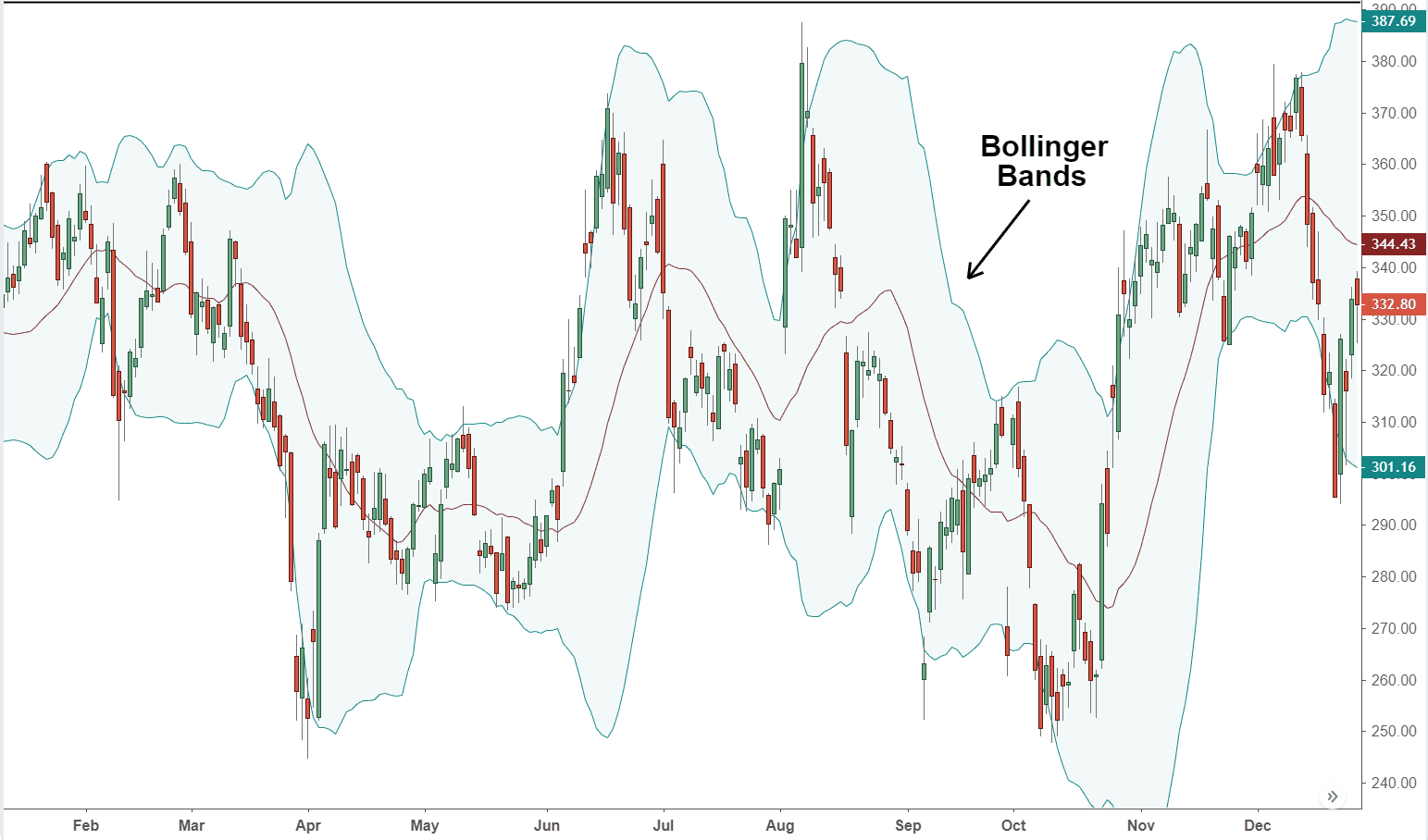

5- باند بولینگر (Bollinger Bands)

ایندیکیتور باند بولینگر دامنه قیمتی یک سهام در معاملات را به تحلیل گران ارائه می دهد، در حقیقت عرض باند برای نشان دادن نوسانات اخیر افزایش یا کاهش می یابد. زمانی که باند بولینگر باریک می شود نشان دهنده این است که نوسانات قیمتی یک دارایی در حال کاهش یافتن است در حالی که عریض شدن باندها بیانگر افزایش نوسانات قیمتی خواهد بود.

استفاده از اندیکاتور باند بولینگر برای شناسایی اینکه یک دارایی در خارج از سطح معمول خود معامله می شود، بسیار کاربردی است. علاوه بر این معمولا برای پیش بینی تحرکات قیمتی بلند مدت مورد استفاده قرار می گیرد. به عبارت دیگر اگر روند قیمت سهام همواره به سمت باند بالایی حرکت کند می توان پیش بینی کرد که بازار در وضعیت اشباع خرید قرار دارد و حرکت مستمر روند قیمت به سمت باند پایینی بیانگر اشباع فروش بازار خواهد بود.

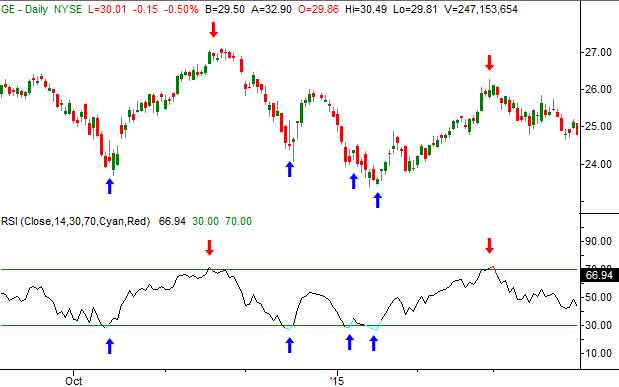

6- شاخص قدرت نسبی (RSI)

شاخص قدرت نسبی (Relative Strength Index) اغلب برای شناسایی شتاب قیمت (Momentum)، وضعیت بازار و سیگنال های هشدار دهنده مربوط به تحرکات قیمتی خطرناک مورد استفاده تحلیل گران قرار می گیرد. شاخص RSI همانند اسیلاتور تصادفی بین دو سطح 0 تا 100 در حال نوسان است که سطح بالای 70 نشان دهنده خرید های افراطی (اشباع خرید) و سطح پایین تر از 30 نمایانگر فروش های افراطی (اشباع فروش) خواهد بود.

سیگنال اشباع خرید در یک سهام حاکی از آن است که افزایش قیمت کوتاه مدت احتمالا به یک نقطه بلوغ می رسد و دارایی در مسیر اصلاح قیمت قرار خواهد گرفت و در مقابل، سیگنال اشباع فروش به معنی این است که کاهش قیمت در بازه زمانی کوتاه مدت به یک نقطه اوج خواهد رسید و دارایی مجددا با افزایش قیمت روبرو خواهد شد.

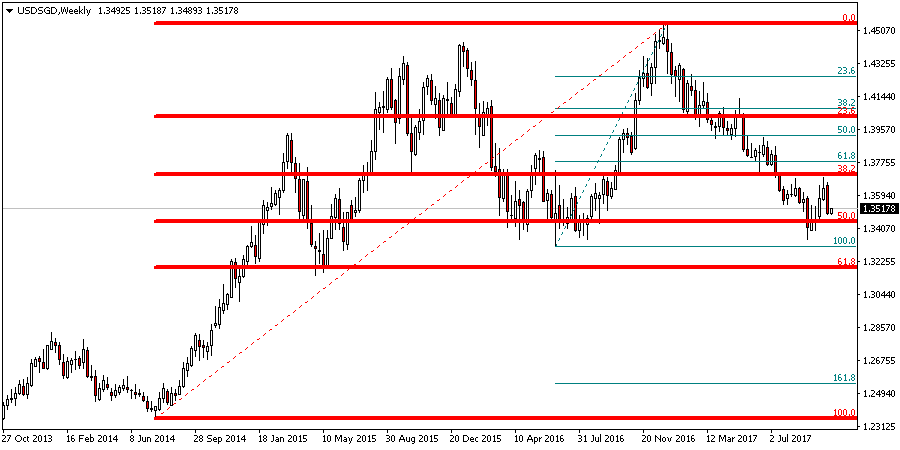

7- فیبوناچی اصلاحی

تحلیل گران با استفاده از اندیکاتور فیبوناچی اصلاحی می توانند درجه حرکت یک بازار در مقایسه با روند فعلی آن را مشخص کنند. اصلاح نیز زمانی اتفاق می افتد که بازار با افت موقتی مواجه شده باشد که به اصطلاح به آن پولبک (Pullback) گفته می شود.

تریدرهایی که اعتقاد دارند بازار سهام در شرف حرکت است معمولا از اندیکاتور فیبوناچی برای اثبات ادعای خود استفاده می کنند. این شاخص در شناسایی سطوح حمایت و مقاومتی که روند نزولی یا صعودی سهام را نشان می دهد به تحلیل گران کمک زیادی خواهد کرد. در حقیقت تحلیل گران از این طریق متوجه می شوند که در کجا باید محدودیت اعمال کرده یا اینکه در چه زمان پوزیشن معاملاتی را باز و بسته کنند.

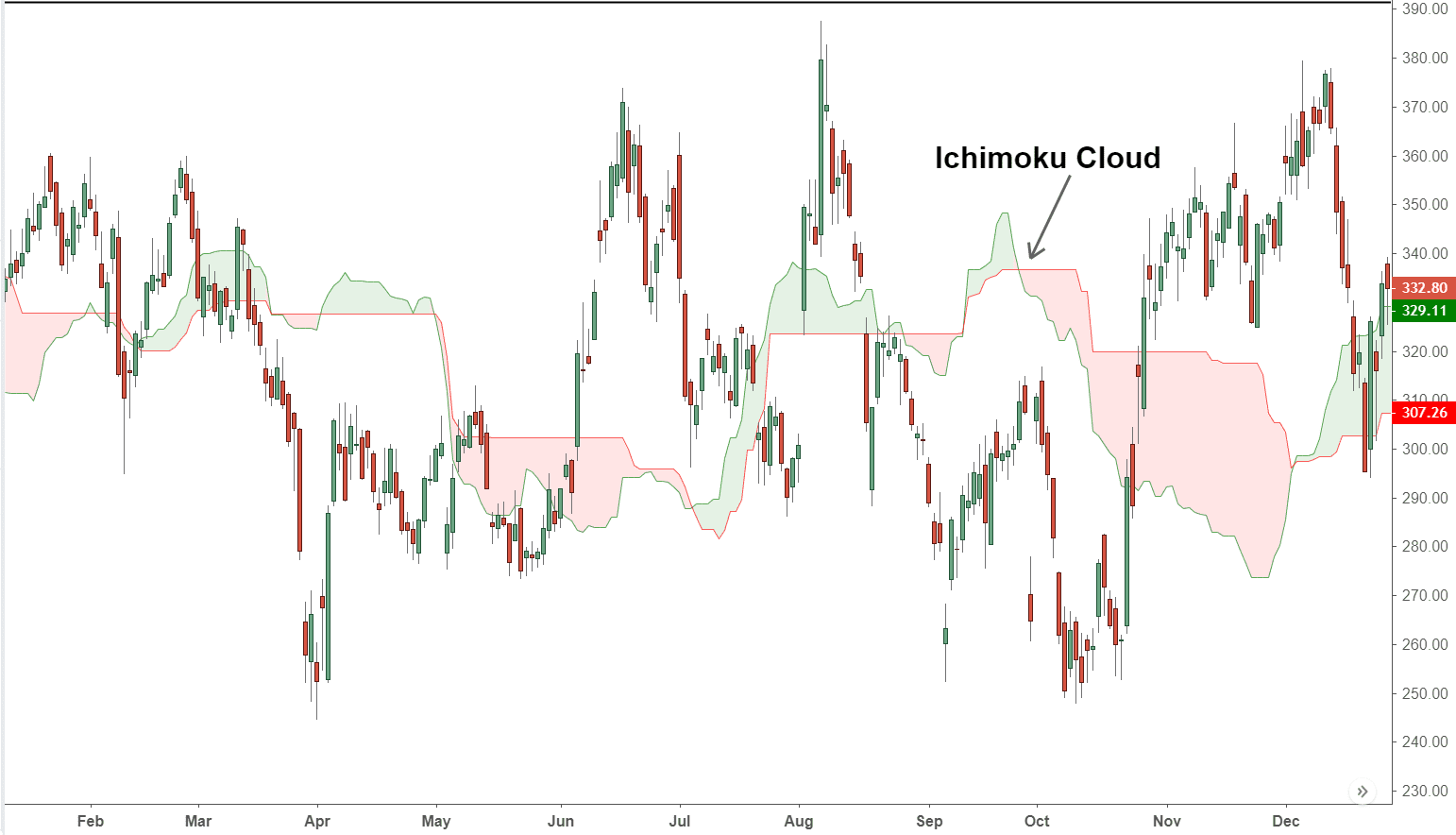

8- ابر ایچیموکو (Ichimoku Cloud)

ایندیکیتور ایچیموکو همانند بسیاری از شاخص های دیگر، سطوح حمایت و مقاومت (Support & Resistance) را شناسایی می کند. واژه ایچیموکو به زبان انگلیسی به One-look Equilibrium Chart ترجمه شده است بدین معنی که تحلیل گران در یک نگاه می توانند اطلاعات زیادی از این نمودار کسب کرده و روند قیمتی سهام را متوجه شوند. به عبارت دیگر این اندیکاتور روند بازار و سطوح حمایت و مقاومت فعلی سهام را شناسایی کرده و روند قیمتی آن دارایی در آینده را نیز پیش بینی خواهد کرد.

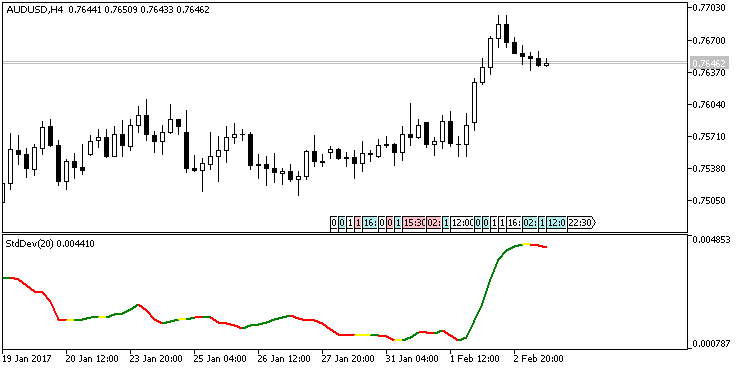

9- انحراف معیار (Standard Deviation)

اندیکاتور انحراف معیار به تریدرها کمک می کند تا حجم تحرکات قیمتی یک دارایی را اندازه گیری کنند، همچنین آنها می توانند از طریق شاخص SD، میزان تاثیرگذاری نوسانات در قیمت های آتی آن دارایی را نیز مشخص کنند. این اندیکاتور قادر نیست که روند صعودی یا نزولی قیمت سهام را پیش بینی کند ولی در شناسایی تاثیر نوسانات به معامله گران کمک بزرگی خواهد کرد.

انحراف معیار در واقع تحرک قیمت فعلی یک دارایی را با تاریخچه قیمتی آن مقایسه می کند. برخی از معامله گران بر این باورند که تحرکات قیمتی بزرگ همواره تحولات قیمتی کوچک را دنبال می کنند و تحرکات قیمتی ناچیز نیز عموما به دنبال تحرکات قیمتی قابل توجه و بزرگ اتفاق می افتد.

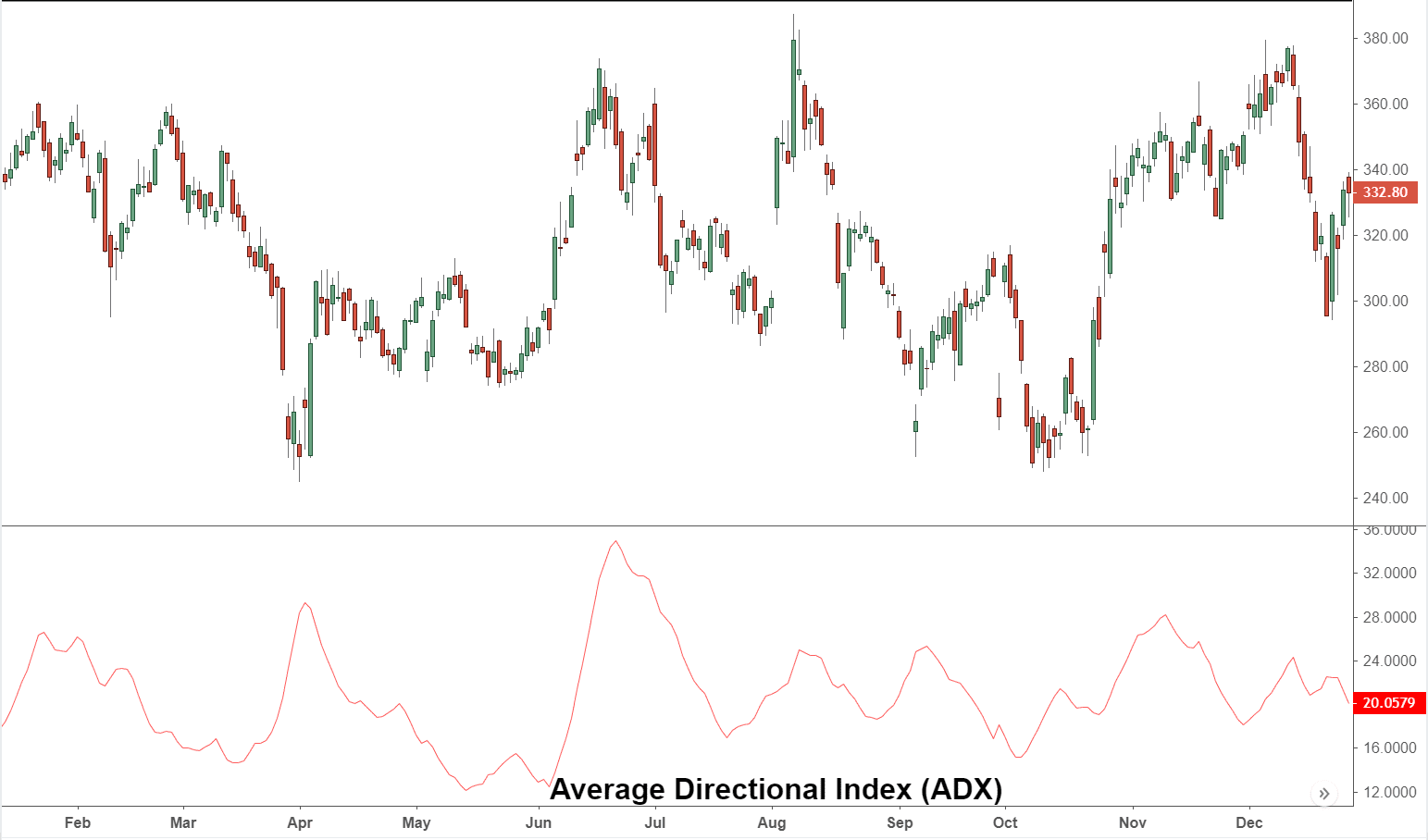

10- شاخص میانگین جهت دار (ADX)

شاخص میانگین جهت دار (Average Directional Index) قدرت یک روند قیمتی را در مقیاس 0 تا 100 مشخص می کند. اگر این شاخص بالاتر از تراز 25 باشد به معنی این است که روند قیمتی قدرتمند خواهد بود، در حالی که عدد کمتر از 25 نمایانگر روند قیمتی ضعیف است. معامله گران از طریق این اطلاعات می توانند از استمرار روند نزولی یا صعودی قیمت یک دارایی اطمینان حاصل کنند.

شاخص ADX معمولا بر اساس میانگین تحرک قیمت در یک بازه زمانی 14 روزه و وابسته به فرکانس ترجیحی معامله گران محاسبه می شود. به خاطر داشته باشید که شاخص ADX هرگز پیشرفت احتمالی یک روند را نشان نمی دهد بلکه فقط قدرت روند را بیان خواهد کرد. کاهش قیمت یک دارایی موجب افزایش میزان شاخص میانگین جهت دار می شود که نشان دهنده روند نزولی شدید است.

نکات مهمی که قبل از استفاده از اندیکاتور باید بدانید

اولین قانون در استفاده از اندیکاتورهای معاملاتی این است که شما نباید به یک اندیکاتور اکتفا کنید و یا اینکه از تعداد زیادی ایندیکیتور به صورت همزمان استفاده کنید، در عوض شما می توانید در راستای اهداف خود چند گزینه معدود را انتخاب کرده و روی آنها تمرکز کنید. شما همچنین باید در کنار ارزیابی تحرکات قیمتی در طول زمان، اندیکاتورهای تکنیکال را نیز مورد استفاده قرار دهید.

این نکته را به خاطر بسپارید که همواره یک سیگنال مشخص را باید از چند جهت مورد بررسی قرار داد. برای مثال فرض کنید که از یک اندیکاتور سیگنال خرید و از اطلاعات قیمت (Price Action) سیگنال فروش را دریافت کرده اید، در این صورت باید برای تایید نهایی سیگنال از اندیکاتورهای مختلف در بازه های زمانی گوناگون استفاده کنید. نکته پایانی که باید مدنظر قرار دهید این است که در زمان استفاده از اندیکاتور نباید از استراتژی تجاری و اهداف شخصی خود منحرف شوید.

دیدگاهتان را بنویسید

برای نوشتن دیدگاه باید وارد بشوید.